Banken müssen sich völlig neu orientieren. Auch die Medien kämpfen mit der Geschwindigkeit und Verlustgebarung infolge der digitalen Strukturveränderungen. Geschwindigkeit ist bei der Digitalisierung ein Erfolgsfaktor, deswegen drücken deutsche und österreichische Banken auf Digitalisierungstempo. Die Bank Austria baut über 1500 Mitarbeiter (Vz) bis Ende 2017 ab und schließt 70 von 190 Filialen. Mc. Kinsey !!! mit Rotstift arbeitet ein neue, flache, schlanke Organsiationsstruktur aus. Allein in der Steiermark werden Großfilialen in Judenburg, Knittelfeld, Kapfenberg und einige in Graz (Eggenberg, Wetzelsdorf, etc..) geschlossen verbunden mit einer großen Unruhe in der Belegschaft und kürzlicher Protestkundgebung. BA-General Cernko musste deswegen vor wenigen Monaten den Hut nehmen ("einvernehmliche Lösung" im Wirtschaftsdeutsch genannt) wegen Strategiekonflikten mit der Mutter UniCredit in Mailand nehmen, weil man das BA-Privatkundengeschäft der BAWAG andrehen wollte und Cernko offensichtlich dagegen war. Die Einlagerung jener Mitarbeiter (vorwiegend EX-"Z"ler), die Definitivstellung hatten in die ASVG-Pension ist ein eigenes Thema, die Gemeinde Wien will damit ihre Milliardenhaftungen damit loswerden.

Besonders schmerzhaft für die BA ist der Verlust des Ostgeschäftes an Mailand, hat es doch fast zwei Drittel zum Gewinn der Bank beigetragen.

Die Deutschen Bank mit ihrem 7 Milliarden Verlust 2015 läuft die Zeit für eine digitale Neuorientierung davon. Auch die Deutsche Bank baut 10.000 Stellen ab, also über 20%. Insgesamt sollen bei Deutschlands Banken über 1000 Filialen geschlossen werden.

Die HVB in München (Bank Austria Schwester) hat ihr Filialnetz bereits rigoros um 40% reduziert und setzt aus Kostengründen auf Online-und Videoberatung. Die Deutsche Bank will jetzt 220 Filialen der insgesamt 720 Filialen schließen und hat sich von einem Flaggschiff zu einer Problembank bis zu kostspielig kriminellen Vernetzungen entwickelt.

Zwischen USA und Europa liegen Welten, weil die USA ihre Werteberichtigungs-Hausaufgaben erfüllt hat im GGs. zu Europa, was an der Kursentwicklung seit 2006 sichtbar wird:

Wells Fargo (+97%), JP Morgan (+82%), Goldman-Sachs (+13%), etc...dagegen Credit Suisse (-75%), Deutsche Bank (-75%), UNI-Credit (-88%), RBS (-94%), Commerzbank (-96%), etc...

Ein weiteres Problem waren die hohen Strafzahlungen der Banken seit 2008 von 230 Milliarden USD!!!!!! für kriminelle Machenschaften (Zins/Kursmanipulationen, Fehlberatungen, Geldwäsche, etc..). Am ärgsten erwischte es die US-Banken, die machen aber auch viel höhere Gewinne (Bank of America 80 Mrd.,

JP Morgan 39 Mrd., LLOYDS 20 Mrd., Citigroup 17 Mrd., Barclays 14 Mrd, etc.....Deutsche Bank 5 Mrd. und schweizer UBS 5 Mrd. an Strafzahlungen, insgesamt also 230 Mrd. USD!!!!

Immer weniger Menschen gehen in Zeiten des Onlinebankings noch in Bankfilialen. FinTech – StartUps mit innovativen Produkten sind weitere Herausforderer der klassischen Banken. Mir persönlich ist nur das durchschlagende Geschäftsmodell der FinTechs nicht ganz klar, Skepsis ist angesagt. Die Nullzinspolitik der EZB hat die Zins-Margen im Bankgeschäft kaputt gemacht. Mangels ausreichendem Erlöswachstums-Potential müssen jetzt massiv die Kosten gesenkt werden. Kostensenkung bedeutet immer massiver Abbau von Arbeitsplätzen. Andererseits muss weiterhin massiv in die Digitalisierung und neue Fin-Produktideen investiert werden, ansonsten brechen ihre Erlöse künftig um ein weiteres Drittel ein. Die Kooperation mit jungen Technologieunternehmen „Fin-Techs“ (= digitale Finanzdienstleister) ist angedacht. Statt sich zu bekämpfen, hat man sich für die Zusammenarbeit entschieden – eine WinWin-Situation für beide. Unbürokratisch Kontowechsel-Apps gehen auf Kosten der Kundentreue zu einer Bank. Dabei geht es auch um Apps, die verschiedene Konten bei mehreren Bank auf eine Online-Plattform zusammenfassen und bedienbar machen. Wichtig dabei ist, dass der Kunde für sich einen Mehrwert erkennen kann. Insbesondere in der Wertpapierberatung (Aktien, Anleihen, Fonds, Derivate) steckt noch einiges an Entwicklungsphantasie drinnen.

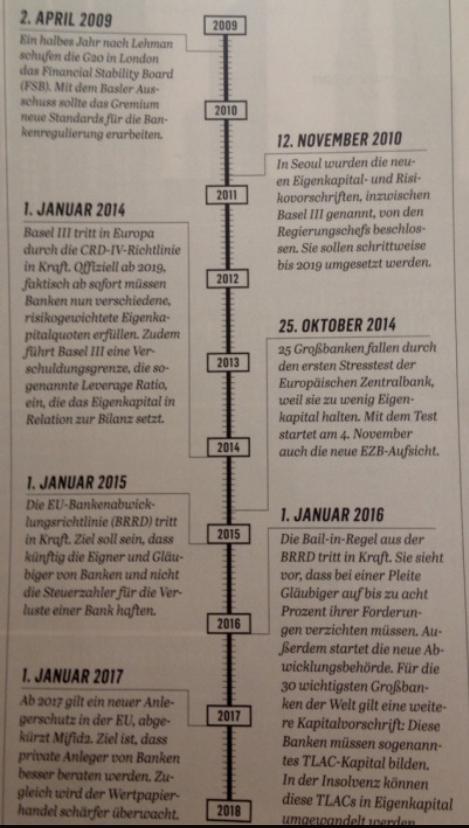

Auch das Firmenkundengeschäft wurde in letzter Zeit vernachlässigt. Die überstrengen Basel III Vorschriften mit ihren Risikogewichtungen im Firmenkundengeschäft für das Ausmaß der Eigenkapitalunterlegungen und in der Wertpapierberatung die , MIFID (Markets in Financial Instruments Directive) sind kostenintensive, bürokratische Moloche für die Banken,deren Kosten viel höher als deren Nutzen in meinen Augen sind. Jedoch die Eurokraten haben hier ein wildes Betätigungsfeld etc… und streuen jedoch auch viel Sand ins Getriebe.

Die strengen Regulierungen binden einen Teil der Gewinne für Eigenkapitalbilsung und auch riskante Wertpapiere im Nostroportfolio der Banken (Eigenhandelserlösquellen) müsse3n höhere EK-Puffer gebildet werden zu Lasten der Erträge.

Das toxische Bankencocktail heißt:

Schärfere Eigenkapitalquoten, wegregulierte Gewinnquellen, hohe Strafen, Margenkiller Null-und Negativzinsen bei höheren Einlagen, Europa und insb.Österreich ist nach wie vor overbanked und es gibt nach wie vor zu viele faule Kredite.

Europas Banken werden/müssen schrumpfen, bluten und fusionieren.

Wenn Banken mehr Gewinne für Eigenkapitalbildung reservieren müssen, fehlt ihnen das Geld für die Zahlung der begebenen Anleihezinsen.Suspekt sind mir diese mit 6% bis 7% hochverzinst begebenen neuen 90 Mrd. "CoCo-Bonds" (Contingent Convertible Bank-Anleihen)von Banken begeben, um ihre Kapitalvorschriften zu erfüllen. Weiter 200 Mrd. sollen folgen. Der Hacken dabei, sie können automatisch von der Bank wenn nötig in Aktien umgewandelt werden, wenn die Zinsen nicht mehr bezahlt werden können. Eine Nothilfskonstruktion, kaufen müssen die Institutionellen.

exCapital .

Das Regelwerk ist deswegen so komplex und kompliziert, weil man damit alle Risken abbilden wollte, was aber unmöglich ist.

Basel III war von Anfang an hinsichtlich der Benachteiligung der Kreditgewährung an KMUs umstritten. Die typischen Mittelstandbanken haben die Realwirtschaft nicht mehr mit ausreichenden Krediten versorgen dürfen und dadurch zur Forcierung einer Kreditklemme beigetragen. Die EZB erhöht die Geldmengenflutung und die Banken müssen bei der Kreditverabe wegen Basel III restriktiv sein - für mich ein Widerspruch. Für kleinere Unternehmen ist es ohne ausreichende Besicherung fast unmöglich geworden, Kredit zu bekommen. Ob dabei im Crowd-Funding die Lösung zu finden ist, dazu sag ich nix mehr wegen Bloggershitstorm zu meinem kritischen Beitrag:

https://www.fischundfleisch.com/ebgraz/crowdfunding-nein-danke-altfg-novelle-9-2015-14535