Grosse Unternehmen mit bekannten Namen werden in der Gunst der Anleger oft als "unsinkbare Schiffe" gehalten. Dabei wird vergessen, dass die Marktkapitalisierung (=Summe der Aktienkurse) von heute nicht zwangsläufig für den Erfolg von morgen steht.

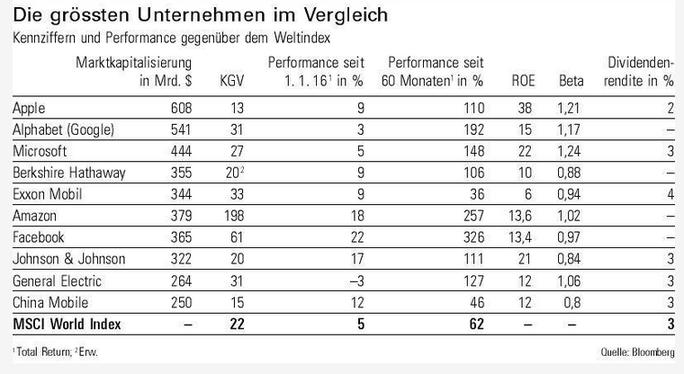

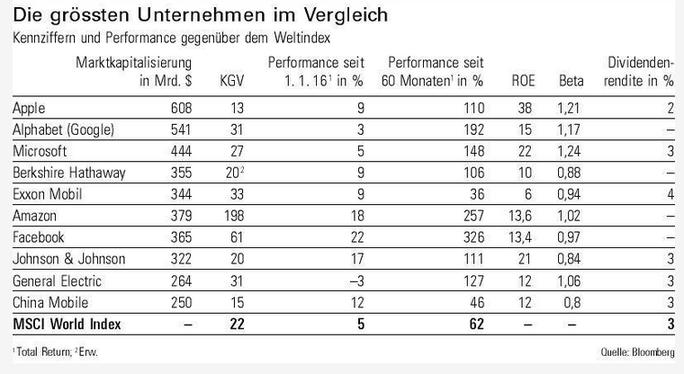

Die 10 größten Namen der Unternehmenswelt, Apple, Microsoft oder Exxon Mobil, etc. erzielen 3.872 Milliarden USD an Börsenwert. Wenn die Firmen an der Börse so viel wert sind, müssen sie doch einiges richtig machen, daher sagen Privatinvestoren hinein in das eigene Aktein-Portfolio. Doch fahren sie damit gut?

Dabei stellt sich die Frage, ob die Großen von heute auch noch die Großen von morgen sein werden?

Zur Interpretation dieser Tabelle:

1) 5-Jahres Performance (Vergleich 2001 mit 2016):

Der Vergleich mit dem Welt-Aktienbarometer (MSCI-World-Index) zeigt, dass 7 der 10 größten kotierten Aktiengesellschaften seit Jahresbeginn eine bessere Performance (=Wertsteigerung) ausweisen als die Benchmark (Total Return).

Nur Erdölmulti Exxon Mobil und der chinesische Telekomkonzern China Mobile haben sich in den vergangenen fünf Jahren schlechter entwickelt als das Barometer. Diese 10 Firmen sind gerade deshalb die grössten, weil ihr Aktienkurs in der Vergangenheit so stark gestiegen ist. Ob er aber auch in Zukunft überproportional steigen wird, kann aus diesen Vergangenheitswerten nicht abgeleitet werden. Die Top Ten der Börsenschwergewichte ändert sich auch laufend.

2) Bewertung (KGV):

Ein KGV über 20 geht schon in Richtung überbewertet. MSCI-Durchschnittswert derzeit 22.

Beliebtes Bewertungskriterium ist das KGV (Verhältnis des Kurses zum Gewinn/price earning ratio). Dabei fällt auf, dass die schwersten Unternehmen tendenziell eher teuer.

Die Aktien von Facebook werden an der Börse mit dem 60-fachen des Gewinns pro Aktie bewertet, jene von Amazon sogar mit dem fast 200-fachen, somit extrem überbewertet.

3) Rentabilität (Return on Equity, ROE):

Gemessen an der Eigenkapitalrentabilität (Return on Equity, ROE) sind die 10 größten Unternehmen der Welt sehr heterogen (unterschiedlich). Die Rendite reicht von 6% (Exxon Mobil) bis zu 38% (Apple). Anleger mögen hohe Eigenkapitalrenditen, weil sich damit das eingesetztes Kapital in Aktien besonders gut rentiert. Der ROE steigt jedoch mit zunehmender Fremdverschuldung und damit natürlich das Risiko. Der sog. "Leverageeffekt" ist bei konservativen Anlegern eher unbeliebt.

4) Risiko (korrespondierend mit der Volatilität):

Der Beta-Faktor ist an den Börsen die Risikokennzahl. Es misst die Volatilität einer Aktie relativ zu einem Vergleichsindex.

Beta von 1,00 (zB.Amazon), bedeutet dass die Amazon-Aktien ungefähr so stark wie der Duerchschnitts-Markt schwanken; weisen Aktien ein Beta von kleiner als 1,00 aus (Berkshire Hathaway, Johnson & Johnson, China Mobile), sind sie weniger schwankungsanfällig als der relevante Marktdurchschnitt und damit risikoärmer; weist eine Aktie einen Wert von deutlich über 1 aus (Apple, Alphabet, Microsoft), schwankt die Aktie stärker als der Markt. Ein hohes Beta über 1,00 bedeutet für die Anleger somit, dass sie höhere Kursausschläge (im Positiven wie im Negativen) als der Marktdurchschnitt in Kauf nehmen müssen. Der Vergleich der zehn grössten Unternehmen der Welt zeigt, dass sie punkto Risiko sehr unterschiedliche Eigenschaften haben.

5) Dividendenrendite:

Anleger, die eine stabile, jährliche Ausschüttung der Aktiengesellschaft haben wollen, orientieren sich an der Höhe der Dividendenrendite. Aber Achtung, die Rendite ist nicht auf Basis 100, wie beim Sparbuch mit den Zinsen gerechnet, sondern vom jeweiligen Kurswert. Manche Titel zahlen überhaupt keine Dividende aus- man sagt thesaurierend - sind dann im Kurszuwachs enthalten (Alphabet, Berkshire, Amazon, Facebook).

Bloomberg

In die grössten Unternehmen zu investieren, nur weil sie sich in der Vergangenheit so gut entwickelt haben, dass sie heute zu den grössten Weltkonzernen gehören, ist kein Garant für eine positive Performance in der Zukunft.

o "Economies of Scale":

Die Vorteile eines Großunternehmens liegen im "Skalenertragseffekt". Zum Beispiel 1 Druckerei für 5 Printmedien kommt billiger, als wenn jedes Medium eine eigene Druckerei unterhält (= Fixkostendegression). Skalenerträge ergeben sich daher, wenn mit zunehmender Produktionsmenge die Stückkosten sinken (Fixkostendegression). Wenn in der Kalkulation bei steigender Menge also die Herstellung eines zusätzlichen Stücks weniger kostet als das letzte davor hergestellte Stück (Grenzkosten). Positive «Economies of Scale» sind vor allem in der Industrieproduktion relevant, wo sie beispielsweise dazu führen, dass die Massenproduktion kostengünstiger ist als die Produktion kleinerer Stückzahlen.

Bei Technologiefirmen sind klassische Skaleneffekte weniger wichtig. Auch bei ihnen kann die Grösse aber eine Rolle spielen. Sogenannte Netzwerkexternalitäten kommen zum Tragen, wenn der Nutzen einer Technologie für den Einzelnen umso grösser ist, je mehr Nutzer mitmachen. Egal, ob Facebook, Whatsapp oder das simple Telefon: Je mehr Menschen sie benutzen, desto nützlicher wird es für den Einzelnen – weil er damit mehr Personen erreichen kann. Kleine Konkurrenten, die neu in den Markt eintreten, haben diesbezüglich oft während längerer Zeit einen Wettbewerbsnachteil gegenüber "First-Movers".

Trotzdem - die Erfolgreichen von heute müssen nicht die Erfolgreichen von morgen sein.

op-Ten-Liste der grössten Unternehmen der Welt vor 10 Jahren hat anders ausgesehen (Vor 10 Jahren dominierten noch die Großbanken: Citigroup, Bank of America, HSBC). Die meisten von ihnen rangieren heute nicht mehr auf den vordersten Plätzen; nur gerade 3 von ihnen (General Electric, Exxon Mobil, Microsoft). Alle anderen wurden vom Podest gestossen. Die Finanzkrise hat vieles verändert. deren Börsenwerte dezimiert, so dass sie heute nicht mehr zu den grössten zehn gehören.

Das Gleiche gilt für die Rohstoffgiganten (Gazprom, Royal Dutch Shell, BP, Petro China), heute wegen des starken Zerfalls des Erdölpreises und anderen Rohstoffnotierungen nicht mehr zu den grössten Unternehmen der Welt zählen.

Heute dominiert die Liste mit der Technologiebranche (Kommunikation, IT, Telekom), die von der Subprime-Krise kaum tangiert wurde. Sie stellt heute 6 der 10 grössten Unternehmen der Welt. Banktitel sind gänzlich aus der Top Ten verschwunden, und von den Öl-Titeln ist nur Exxon Mobil übrig geblieben.

Ein blindes Investieren in die Top Ten kann zu "Klumpenrisiken" führen, eben weil dort oftmals einzelne Branchen ein so grosses Gewicht haben.

Unter den Kleinen können manchmal wahre Perlen verborgen sein, die den Anlegern viel Freude machen können. Am besten fahren Privatinvestoren mit breiter Diversifikation, einem guten Mix aus Gross und Klein und niemals alle Eier in den gleichen Korb legen.