Seit Jahrzehnten kommt dem Dollar die Rolle einer internationalen Leitwährung zu bleibt es auch. Der int. Rohstoff-und Warenhandel wird zu 88% in USD fakturiert. Für die USA hat dies natürlich handfeste Vorteile und sie Verschulden sich auch nach Belieben und zu günstigeren Konditionen und sie drucken den USD.

Weil die USA mit dem Dollar die Weltreservewährung drucken, mit der ein Großteil der internationalen Geschäfte (vor allem Öl) abgewickelt werden, kann sich die USA de facto problemlos weiter verschulden. Gläubiger sind ausländische Staaten und Zentralbanken, die einen Großteil ihrer Reserven in auf Dollar denominierte Wertpapiere (US-Staatsanleihen, etc..) anlegen und Private.

Der größte Gläubiger der USA ist China, das rund 1200 Mrd. in US-Staatsanleihen hält. Auf Platz zwei liegt Japan mit rund 1170 Mrd. Die Ölstaaten halten rund 300 Mrd. Ich vermute, dass die tatsächlichen Zahlen noch viel höher liegen, weil diverse Länder US-Papiere auch über statistisch nicht sehbare Umwege halten dürften, um dem USD nicht noch mehr Glanz zu verleihen.

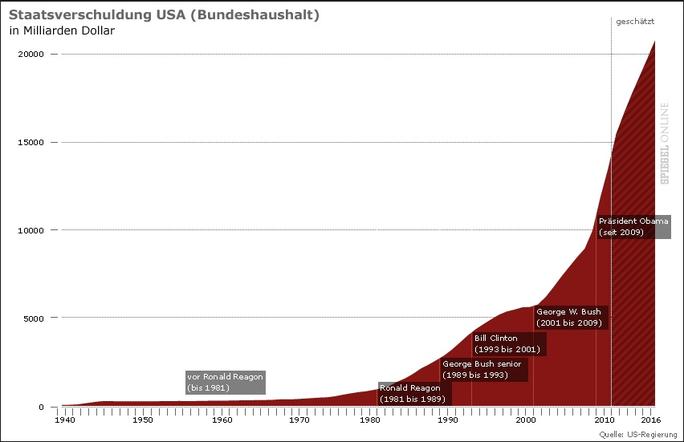

Nachstehender Chart zeigt, dass die fast bei 110% des US-BIP's im Jahr 2018 angelangte US-Staatsverschuldung die 20.000 Milliarden-Marke 2016 geknackt haben dürfte. Das US-BIP beträgt 2016 knapp über 18.500 Milliarden. Im Vergleich dazu, die Österreichische Staatverschuldung liegt knapp über 86% des BIP's.

In den USA wacht auch der/die künftige Präsident/In über ein Land, deren Heimwährung zugleich die internationale Leitwährung ist. Vorteile, die im Ausland oft für Irritationen und Verärgerung sorgen. Schon szt. Giscard d'Estaing attestierte Amerika ein "exorbitantes Privileg".

Die USA bleibt auf absehbare Zeit größte Flagge im Wind:

Eine Währung ist auch ein nationales Symbol, ähnlich einer Flagge. Und wenn eine einzelne Flagge auf weit grösserem Tuch im Wind flattert als alle anderen, nagt dies am Selbstbewusstsein der übrigen Fahnenträger, von Hegemonie oder monetärem Imperialismus ist dann oft beim Land des USD die Rede.

Dünnhäutig agieren nach wie vor die Chinesen mit ihrer Währung, obwohl die Machthaber Chinas ebenfalls ins Scheinwerferlicht drängen wollen. Der Neid auf den Dollar ist gross, dessen Dominanz ebenso.

Laut der Bank für Internationalen Zahlungsausgleich (BIZ) ist die amerikanische Währung an 88% aller Devisentransaktionen beteiligt. Für den Euro gilt dies nur bei 31%, und der chinesische Renminbi liegt mit 4% lediglich auf dem 8.Platz der am häufigsten gehandelten Währungen.

63% aller beim Internationalen Währungsfonds gemeldeten Devisenreserven lauten auf Dollar, nur 20% auf Euro. Wie hoch ist da erst der nicht gemeldete Anteil un jener auf den Schwarzmärkten?. Das globale Finanzsystem dreht sich vor allem um den Greenback.

o Ausland subventioniert Amerikas Zwillingsdefizit (Handel/Haushalt):

Amerikas Regierung hat große Vorteile, indem sie sich zu tieferen Zinssätzen verschulden konnte, da ihre Schuldpapiere weltweit von Notenbanken zu Reservezwecken gehalten werden und den Schaden hätten die Gläubiger, ließen sie den USD abstürzen.

Weil der Emittent der Leitwährung allein kraft seiner Grösse als sicher empfunden wird, tätigen auch andere Investoren einen Grossteil ihrer Anlagen im Dollar. Entsprechend liquid ist Amerikas Kapitalmarkt. Dies erlaubt es den USA, zu günstigeren Kosten ein höheres "Handelsbilanzdefizit" finanzieren zu können als andere Staaten.

Damit subventioniert das Ausland indirekt die Zwillingsdefizite (Handel und Haushalt) der USA und deren schuldenfinanzierten Lebensstil. Darin liegt die Ursache des über die USA oft artikulierten Grolles.

Subventioniert wird damit nicht nur der Staat, denn gleiches gilt für Amerikas Unternehmen und ihnen bleiben teure Absicherungsgeschäfte erspart, da ein Grossteil des Handels und die meisten Rohstoffe (etwa Erdöl) ohnehin in Dollar fakturiert werden und für sie daher das Währungskursrisiko entfällt. Währungsschwankungen spielen für sie daher eine weit geringere Rolle als für ausländische Konkurrenten, was einen Wettbewerbsvorteil begründet.

Selbst nach Krisen, die von den USA ausgehen – etwa der Kollaps von Lehman Brothers im Herbst 2008 – fliesst erfahrungsgemäss weiterhin viel Geld in den Dollar, da es den Investoren schlicht an ähnlich liquiden Anlage-Alternativen mangelt.

US-Geldschöpfungsgewinne auf Kosten der anderen:

Nicht zu unterschätzen ist auch der monetäre Vorteil eines höheren Gewinns aus der US-Geldschöpfung (Seigniorage). Die Differenz zwischen den Produktionskosten einer USD-Note in Höhe vom 14,3 Cent laut FED und dem Nennwert zB. einer 100 USD-Note. Andere Länder müssen hingegen Güter oder Dienstleistungen im Wert von 100 Dollar anbieten, um einen solchen 100-Dollarschein zu erhalten. Das Fed schätzt, dass derzeit die Hälfte bis zwei Drittel aller im Umlauf sich befindlichen Dollar im Ausland gehalten werden.

Ist ein baldiges Ende des Dollar-Privilegs ist daher realistisch gesehen noch lange nicht absehbarabsehbar. Zwar wird die Weltwirtschaft mit dem Aufstieg von Schwellenländern wie China oder Indien immer multipolarer, ein Trend, der anhalten dürfte. Dennoch sind keine Währungen erkennbar, die dem Dollar die Führungsposition in absehbarer Zukunft streitig machen könnten.

Am ehesten in Frage kämen der "Euro" und "Chinas Renminbi". Doch der US-Ökonom Barry Eichengreen bringt in seinem Buch "Exorbitant Privilege" die Nachteile dieser zwei Rivalen auf den Punkt:

o Der Euro ist eine Währung ohne Staat

o Der Renminbi eine Währung mit zu viel (korruptem) Staat.

Der Bonus des Amtsinhabers bleibt somit baw. erhalten!

Gerät der Euro-Raum in eine Krise, existiert keine handlungsfähige Regierung, die wirksam gegensteuern kann. Das beschämende Hickhack nationaler Regierungen seit Ausbruch der Euro-Krise zeigt dies deutlich. Dem Vertrauen in Europas Einheitswährung war dies wenig förderlich.

Chinas Regime hingegen beharrt auf einem Zuviel an Handlungskompetenz und Kapitalverkehrskontrollen.

2 zentrale Voraussetzungen für eine Leitwährung:

o Vertrauen in die Stabilität des Währungsraums

o Existenz eines reifen Kapitalmarkts mit frei konvertierbarer Währung – erfüllen daher weder der Euro noch der Renminbi.

Wie bei politischen Wahlen hat der Dollar den "Bonus des Amtsinhabers". Es ist also für den Dollar bei der Verteidigung seines internationalen Führungsanspruchs von gewichtigem Vorteil, die Führung bereits beanspruchen zu können.

Netzwerkeffekt (Schwarmeffekt) stärkt USD:

Für Exporteure oder Anleger lohnt es sich meist , dieselbe Währung zu nutzen wie andere Exporteure oder Anleger. Dieser Netzwerkeffekt, der den Status quo stärkt, ist vergleichbar mit dem Nebeneinander konkurrierender Computerprogramme. Am meisten gelesen wird, was am Markt von einem führenden Computer-Programm (Facebook, Google, etc..) angeboten wird. Nicht anders ist es mit dem Dollar, er bleibt die wichtigste "Software" der Weltwirtschaft.